Orde scheppen in je financiële administratie of überhaupt starten met het bijhouden van je geldzaken is het belangrijkste als je inzicht wilt krijgen in je financiën. Maar hoe begin je? Hoe krijg je nu inzicht in je financiën?

Om te weten hoe je ervoor staat, moet je weten hoeveel geld er elke maand binnenkomt en hoeveel geld er elke maand uitgaat. Om je mee te nemen in mijn eigen financiële routine die ik elke maand toepas, deel ik stap voor stap wat je moet doen om (meer) inzicht te creëren in je financiën.

Inhoud

- Master excel file voor je financiële administratie

- Duik in je uitgaven

- Aan de slag!

- Waar kun je op besparen?

- Bereken je gemiddelde inkomsten

- Voeg alle inkomsten toe

- Hoeveel geld houd je over?

- Start met het opbouwen van vermogen

- Pay yourself first

- Werk je vermogensgroei bij

- Totale plaatje

- Onderzoek of je meerdere inkomstenbronnen kunt opzetten

Master excel file voor je financiële administratie

Het allerbelangrijkste als je inzicht wilt creëren in je financiën, is het opzetten van een gedegen financiële administratie. Dit klinkt ingewikkelder dan dat het is, maar geloof me: het zorgt ervoor dat je exact weet hoeveel geld erin komt en eruit gaat elke maand.

Houd je financiën bij

Je kunt het allemaal opschrijven in een traditioneel kasboekje of huishoudboekje, maar je kunt er ook voor kiezen om het in een master excel file op te zetten. Zelf heb ik gekozen voor deze laatste optie. Ik ben heel simpel begonnen met een twee tabellen: eentje voor mijn uitgaven in maand X en eentje voor mijn inkomsten in maand X zodat ik direct kan zien of ik die maand juist te veel geld uitgegeven heb (meer geld uitgegeven dan dat er binnenkomt) of juist minder geld uitgegeven heb.

In dat geval kun je dat geld dat je over hebt gebruiken voor je financiële buffer of bijvoorbeeld investeren in je beleggingsportfolio of om extra pensioen op te bouwen.

Duik in je uitgaven

Inzicht krijgen in je financiën? Maak een financieel overzicht en duik in je uitgaven. Dit is simpel mits je alles elke maand pint. Doe je dit (nog) niet helemaal, dan is het verstandig om vanaf nu je bonnetjes te bewaren zodat je exact weet waar al je geld naar toe gaat.

Aan de slag!

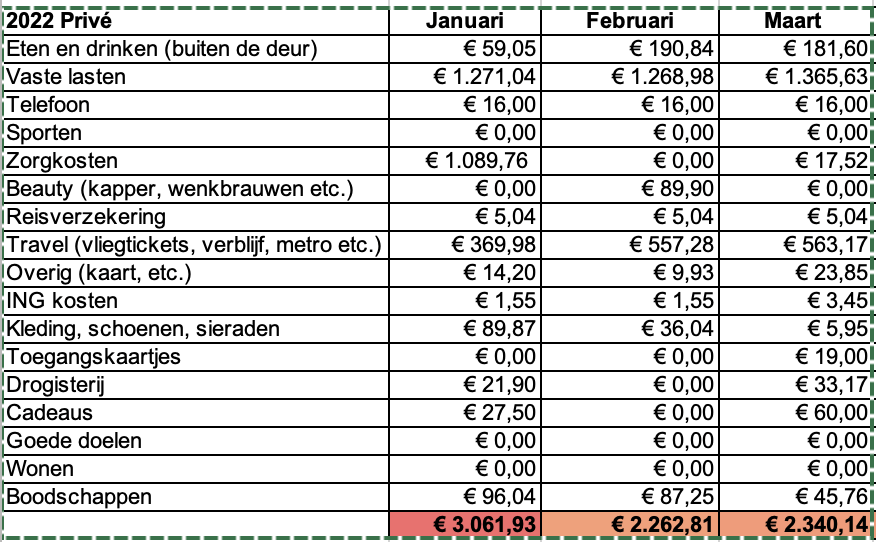

Log in bij de bank waar je je bankzaken regelt en ga vervolgens voor minimaal 6 maanden uitzoeken waar (in welke categorie) en hoeveel geld je uitgegeven hebt. Dit kost even wat tijd, maar het zorgt er uiteindelijk wel voor dat je exact weet hoeveel geld je gemiddeld uitgeeft aan een bepaalde categorie. Hieronder zie je een voorbeeld van mijn uitgaven van de eerste drie maanden van 2022. Je ziet ook dat de maand januari heel duur was, maar dat komt omdat ik in januari altijd de zorgverzekering in één keer betaal. Dit laat wel zien dat het belangrijk is om minimaal zes maanden terug te kijken hoeveel je uitgegeven hebt. Zo zorg je namelijk voor een zo eerlijk mogelijk inzicht in je uitgaven.

Waar kun je op besparen?

Superleuk dat je nu inzicht hebt in je maandelijkse uitgaven, maar het is natuurlijk ook belangrijk dat je nog een keer goed gaat kijken of er misschien wel wat categorieën zijn waar je op kunt besparen. Is het misschien tijd om te wisselen van energiecontract? Of kun je besparen op je energiecontract? Kun je beter een sim-only abonnement nemen? Heb je andere abonnementen die je elke maand betaalt, maar eigenlijk niet of niet vaak genoeg gebruikt? Kun je besparen op je verzekeringen? Of ga met jezelf een boodschappen budget challenge aan.

Er zijn áltijd zaken waar je nog op kunt besparen waardoor je uitgaven minder worden en je meer geld kan besteden aan categorieën waar je graag je geld aan uitgeeft (bijvoorbeeld vakantie) of waardoor je meer geld kunt investeren.

Bereken je gemiddelde inkomsten

Nadat je voor jezelf heel duidelijk in kaart hebt gebracht hoeveel je geld maand uitgeeft, is het natuurlijk ook heel erg belangrijk om te weten hoeveel geld er elke maand binnenkomt. Oftewel wat zijn je inkomsten? Als je in loondienst werkt en een vast salaris hebt, is het waarschijnlijk elke maand hetzelfde, maar je kunt ook in loondienst werken waarbij je overuren uitbetaald worden, je te maken hebt met bonussen of onregelmatig werkt waar je de ene maand meer onregelmatigheidstoeslag krijgt dan de andere.

Als je ondernemer bent, verschilt je inkomen elke maand. De ene maand is een top maand, terwijl de andere misschien een iets minder goede maand is. Daarom is het wederom belangrijk dat je voor minimaal zes maanden uitrekent wat er gemiddeld binnenkomt qua inkomsten voor een zo eerlijk mogelijk beeld.

Voeg alle inkomsten toe

En als we het hebben over inkomsten, hebben we niet alleen over salaris. Misschien heb je wel een side hustle waar je af en toe geld mee verdient, ontvang je toeslagen of verkoop je regelmatig spullen via Marktplaats. Dit zijn allemaal inkomsten.

Hoeveel geld houd je over?

De volgende stap om daadwerkelijk inzicht in je financiën te krijgen is voor de rekensom te maken. Als je de rekensom negatief is betekent dat dat je die maand meer geld uitgegeven hebt dan dat er binnengekomen is. Als de rekensom positief is betekent dat dat je die maand meer geld verdiend hebt dan dat je uitgegeven hebt. Het doel is natuurlijk dat je elke maand eindigt met een positieve rekensom.

Voorbeeldsom

- In juli heb je €2.569,75 aan kosten gemaakt (uitgaven)

- In juli heb je €2.975,50 aan inkomsten genereert

Dat betekent dat je vervolgens de inkomsten aftrekt van de uitgaven om te weten hoeveel geld je over hebt. In dit voorbeeld is het een positieve rekensom, want er is meer geld binnengekomen dan dat er uitgegeven is. Je houdt €405,75 over om je financiële buffer aan te vullen of – als die hoog genoeg is – (een deel) te investeren in je beleggingsportfolio.

Start met het opbouwen van vermogen

De bovenstaande stappen zijn het belangrijkste als je inzicht wilt creëren in je financiën. Je weet exact hoeveel geld erin komt en hoeveel geld eruit gaat. Dan is de volgende stap om te kijken hoe je je vermogen kunt opbouwen.

1. Maak een spaarplan

Je begint altijd met het maken van een spaarplan met daarin diverse spaarpotjes. Spaarpotjes voor als de wasmachine of de auto opeens stuk zijn, spaarpotje voor vakantie, spaarpotje voor je huis en een spaarpotje voor de lange termijn. Let op: er is wel verschil als je in loondienst werkt of ondernemer bent. Als ondernemer is het aan te raden om een financiële buffer te hebben voor minimaal zes maanden, zodat je jezelf ook salaris kunt betalen in de maanden dat het misschien even wat minder goed gaat met je bedrijf.

2. Start met investeren

Zodra je genoeg spaargeld hebt, kun je je gaan verdiepen in de mogelijkheden om te starten met beleggen, investeren in start-ups, extra pensioen op te bouwen en misschien wel te investeren in vastgoed. Zodat je je geld aan het werk zet en zorgt dat het op de lange termijn meer waard wordt.

Pay yourself first

Om te zorgen dat je niet vergeet om elke maand structureel te bouwen aan je eigen vermogen, is het heel slim om de pay yourself first methode toe te passen. Dit houdt in dat – zodra je salaris binnenkomt – direct een X bedrag naar je spaarrekening overmaakt of overmaakt naar bijvoorbeeld je beleggingsrekening. Omdat je dit meteen doet als je je salaris hebt gehad, vergeet je niet om geld te sparen of te investeren. Je betaalt eerst jezelf voordat je andere kosten maakt. Hierdoor voorkom je dat je aan het eind van de maand opeens geen geld meer hebt om je financiële buffer aan te vullen en weet je zeker dat je op een duurzame manier geld aan de kant zet voor later.

Werk je vermogensgroei bij

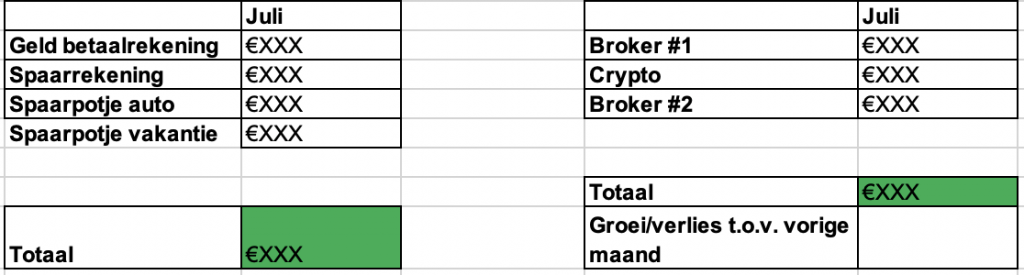

De volgende stap in het proces om inzicht te krijgen in je financiën is het bijhouden van je vermogensgroei. Dit klinkt heel chique, maar het betekent dat je naast de inkomsten en uitgaven ook elke maand gaat bijhouden hoeveel je elke maand kunt sparen en/of beleggen en hoe je vermogen elke maand groeit.

Zorg voor inzicht

Dit kun je wederom bijhouden in een excel file. Je houdt bij hoeveel geld je spaart (in totaal en per spaarpotje) en hoeveel geld je elke maand belegt. Ook is het slim om het geld dat je op je betaalrekening hebt staan in te vullen. Vervolgens vul je in hoeveel geld je overgemaakt hebt naar de verschillende beleggingsrekeningen (denk aan DEGIRO, Brand New Day etc.) en eventueel crypto of iets anders waar je in investeert. Hier kun je kijken hoeveel je vermogen gegroeid en gekrompen is ten opzichte van de vorige maand.

Totale plaatje

Zo heb je een totaaloverzicht van al je geld: geld op je betaalrekening, geld op je spaarrekening en geld dat je investeert. Door vanuit de excel file daar vervolgens grafieken van te maken zie je telkens in één oogopslag hoeveel je vermogen de afgelopen maand gegroeid of gekrompen is.

Onderzoek of je meerdere inkomstenbronnen kunt opzetten

Als laatste tip is het aan te raden om te onderzoeken hoe je meerdere inkomstenbronnen kunt gaan opzetten. Heb je een uit de hand gelopen hobby waar je wat extra geld mee kunt verdienen, wil je je eigen talenten gaan inzetten voor een eigen bedrijf als je dat nog niet doet of wil je je kennis gaan verkopen? Er bestaan allerlei manieren om je eigen side hustle op te zetten en te zorgen dat je meer geld verdient.

Daarnaast kun je natuurlijk altijd vragen voor meer salaris of een hoger uurtarief om je inkomsten te verhogen.